CPI : Les critères qui impactent sa valeur – focus sur la corrélation entre CPM et pays de diffusion

Lorsque l’on parle d’application et de stratégie d’acquisition, l’indicateur clé du marché n’est jamais loin : à savoir le CPI, soit le coût par installation. Dans cet article nous expliquons les paramètres qui jouent sur sa valeur finale afin d’apporter du contexte aux données observées sur le marché.

Le CPI : le benchmark du marché

En effet, pour toute l’industrie, il s’agit du KPI de référence puisqu’il permet de jauger le coût d’un utilisateur. Le CPI n’est toutefois pas une fin en soi dans la mesure où un business d’application ne peut uniquement se reposer sur ce KPI. D’autres paramètres sont essentiels, à savoir l’UX, la monétisation, les mécaniques de rétention, le contenu, pour ne citer qu’eux.

Le CPI reste toutefois l’élément prépondérant pour les éditeurs d’applications puisqu’il permet de se benchmarker par rapport à la concurrence et ainsi d’évaluer la viabilité d’un business model. À cela s’ajoute le fait que presque aucune application n’est en mesure de vivre de son trafic organique. L’investissement média, traduit en chiffres par le CPI, peut alors devenir un succès ou un échec (qu’on appelle aussi un « make or break ») pour un éditeur.

Le CPI est la résultant de trois ratios :

- le CPM : le coût par mille, soit le coût pour afficher 1 000 publicités ;

- le CTR : le Click Through Rate, autrement appelé le taux de clic, qui représente le nombre d’utilisateurs qui cliquent sur la publicité par rapport au nombre d’impressions ;

- le CVR : le Conversion Rate, à savoir le nombre d’utilisateurs qui installent une application après avoir cliqué sur une publicité.

L’idée consiste donc à maximiser tous ces ratios pour réduire son CPI.

Nous nous sommes intéressés à la relation entre CPM et CPI et avons mis en évidence comment elle est intimement liée au pays de diffusion – regroupés ici en tier.

Cet article porte plus spécifiquement sur les campagnes lancées en 2018 sur Facebook[1] et se fonde sur des données récoltées par Addict Mobile. Ces dernières proviennent de plus de 12 millions d’installations enregistrées à travers le monde sur plus de 120 applications, entre le 1er janvier 2018 et le premier trimestre 2019.

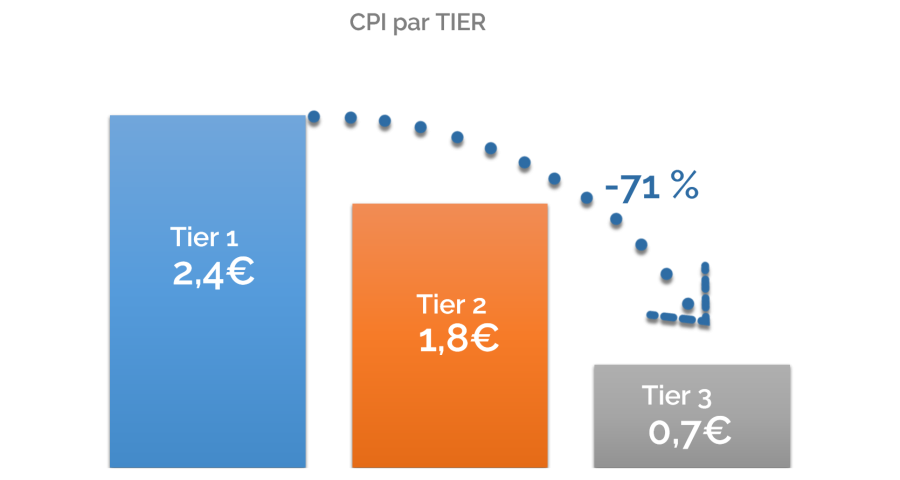

CPI par tier[1]

Notre étude s’est intéressée au CPI selon les pays par tier. Dans le tier 1 – composé des pays les plus développés comme l’Australie, les États-Unis, la France, le Canada ou encore la Grande-Bretagne – on observe les CPI les plus élevés. Alors que dans des pays comme l’Argentine, le Chili, la Grèce, l’Indonésie ou la Thaïlande – qui font partie du tier 3 – on constate un CPI 3,5 fois inférieur au tier 1. Les coûts d’acquisition y sont très faibles pour deux raisons essentielles :

- les utilisateurs ont un pouvoir d’achat moindre ;

- la monétisation de ces utilisateurs est plus faible.

La concurrence est par conséquent bien moins féroce sur ces marchés.

De manière générale, les annonceurs visent les pays où les utilisateurs ont une forte valeur ajoutée, ce qui se reflète dans les CPI par tier. En effet, un utilisateur suisse ou américain, de par son pouvoir d’achat élevé, est plus enclin à monétiser ; il va donc être une cible de choix pour les annonceurs.

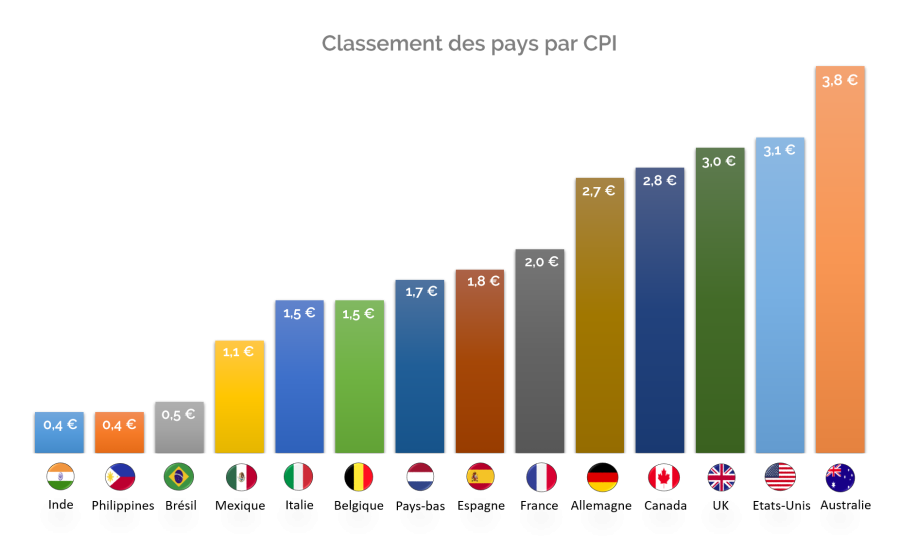

Les CPI par pays

Pour aller un peu plus loin dans notre étude, nous avons choisi de nous concentrer sur certains pays en particulier, à savoir ceux qui ont généré au moins 100 000 installations pour Addict Mobile. Ils sont classés par CPI (cf. graphique 2).

Trois groupes de pays se démarquent.

Groupe 1 : Inde, Philippines, Brésil (pays des tiers 3, 4 et 5)

Bien que ces trois pays aient des CPI faibles, ils offrent un énorme potentiel pour deux raisons essentielles :

- le fort engagement dans les applications.

- leur large population permet un reach conséquent ;

Il est à noter que les Philippines, grâce à un CPI très bas, sont souvent choisies pour des soft launch de jeux mobiles dans le but d’analyser l’engagement dans l’application et les bugs potentiels (UX, serveurs, etc.).

Le Brésil quant à lui présente un énorme potentiel, car les utilisateurs montrent une propension intéressante à l’achat (vs les CPI), ce qui encourage fortement les éditeurs à diffuser de la pub au Brésil.

Enfin, l’Inde est à suivre de près en raison de sa forte croissance et de CPI très raisonnables.

Groupe 2 : les pays anglo-saxons (pays du tier 1)

Ces pays restent les plus onéreux en coûts d’acquisition. Il s’agit notamment de l’Australie, des États-Unis, de la Grande-Bretagne et du Canada.

Pourquoi ? Car la majorité des applications du marché sont produites en priorité – voire uniquement – en version anglaise. Elles ne sont donc pas traduites dans d’autres langues. Les éditeurs visent ainsi en priorité les pays anglo-saxons pour maximiser l’expérience in-app des utilisateurs, ce qui a pour effet de concentrer beaucoup d’annonceurs sur ces pays.

À cela s’ajoute le fait que ces pays sont technologiquement avancés. Les appareils haut de gamme y ont non seulement une forte pénétration, mais ils impliquent un fort pouvoir d’achat et donc un CPI élevé.

Groupe 3 : les pays européens (pays des tiers 1 & 2)

Les pays européens offrent des coûts plus faibles que les pays anglo-saxons. Une différence qui s’explique par les spécificités linguistiques et culturelles de chaque pays. En effet, comme indiqué précédemment, tous les annonceurs ne traduisent pas leurs applications en français, allemand, italien, espagnol ou encore hollandais. Cette tendance réduit par conséquent la concurrence sur ces marchés.

Aussi, une application non traduite est souvent synonyme d’engagement limité de la part des utilisateurs.

Il est à noter que les pays nordiques et la Suisse sont absents de ce classement, mais se rapprochent des pays anglo-saxons en matière de CPI. Pour quelle raison ? En raison de leur très forte attractivité, de leur maîtrise de la langue de Shakespeare et d’un volume d’utilisateurs limité. C’est d’ailleurs en Norvège et en Suisse que l’on retrouve les plus gros ARPU (revenu moyen par utilisateur).

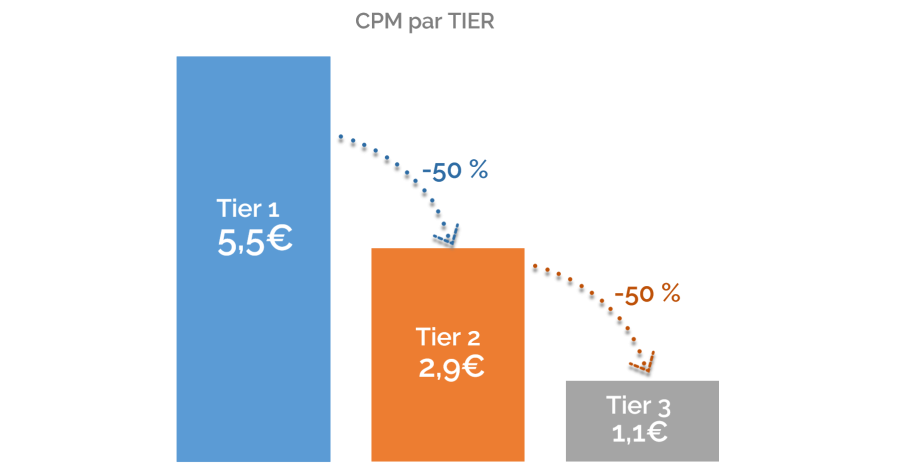

Le CPI dépend du CPM

Il faut savoir que le CPM (coût pour 1000 impressions), lequel correspond au prix de l’espace média, impacte directement le CPI final et nombreux sont ceux qui l’ignorent en se lançant dans des campagnes d’acquisition mobile.

Le CPM est l’indicateur marché par excellence qui dépend du pays, de l’OS de diffusion, de la pression concurrentielle, de la saisonnalité, de l’audience cible, etc. Il faut donc savoir en jouer pour maîtriser ces coûts.

On peut observer ici l’impact du pays de diffusion sur le CPM et donc in fine sur le CPI.

En effet, plus un pays est attractif, plus le CPM va augmenter dans la mesure où la demande sur ce marché est forte. La fameuse loi de l’offre et de la demande. Les annonceurs recherchent les utilisateurs les plus « rentables » – ceux qui vivent dans les pays à fort pouvoir d’achat –, ce qui accentue la concurrence et donc le CPI final. Une tendance que le graphique 3 vient confirmer. On observe en effet que les CPM et les CPI sont corrélés dans chaque tiers.

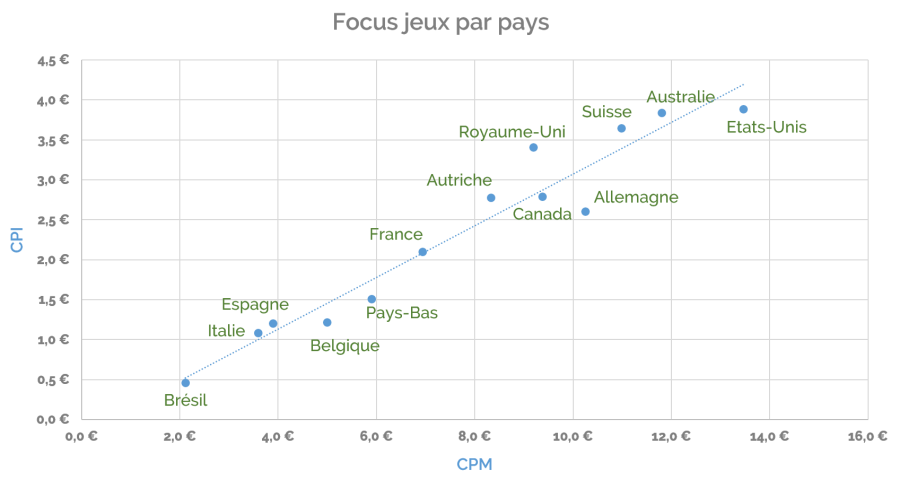

Un cas d’étude : le secteur des jeux

Le secteur des jeux ou du gaming a véritablement été le pionnier en termes d’acquisition. C’est un secteur intéressant à analyser car c’est l’un des rares à permettre la diffusion d’une application dans le monde entier : peu de contraintes de localisation et pas de livraison de produits, de régulation spécifique ou d’absence de la marque sur le marché.

Partant de ce constat, il est par conséquent possible d’avoir une vision globale sur les CPI. Il s’agit de constater une tendance entre les marchés pour mieux les comparer et non de statuer sur la valeur du CPI en tant que tel. Une observation réplicable à n’importe quelle autre verticale.

Le graphique 4 illustre parfaitement la corrélation entre le CPM et le CPI, globale à tous les pays. Force est de constater que les résultats observés ici sont similaires aux observations précédentes. On peut ainsi en conclure que le marché de l’acquisition est régulé par le coût d’achat d’espaces médias.

De plus, grâce à l’expertise Addict Mobile, on sait que bien que les CPI soient forts aux États-Unis, en Australie ou en Suisse, ces pays restent les plus rentables pour la majorité des jeux mobiles. Une fois encore, les annonceurs vont chercher la valeur de l’utilisateur (ARPU) indépendamment du CPI. Le marché s’autorégule d’une certaine manière : on est prêt à payer un utilisateur plus cher, s’il a plus de valeur.

À la lumière de ces informations, deux problématiques émergent :

1. L’optimisation du CPI.

L’annonceur n’est pas impuissant face au lien étroit qui lie le CPM au CPI. Le travail sur les ciblages, les créas, les audiences ou encore le bidding permet d’optimiser ses taux de transformation intermédiaires (taux de clic et taux de conversion à l’installation) et in fine le CPI. On peut ainsi tirer le meilleur parti de ses campagnes d’acquisition, et donc optimiser sa rentabilité. C’est bien là le fer de lance d’Addict Mobile dont l’expertise à ce niveau lui permet d’apporter une réelle valeur ajoutée à ses clients.

2. Le CPI n’est pas égal à la performance.

Il est impératif de toujours mettre en relation son CPI avec son objectif final (à savoir la rétention, l’achat in-app, l’abonnement, le ROAS, etc.) afin de se rapprocher des audiences les plus rentables – qu’elles soient onéreuses ou non. Il est en effet essentiel de rappeler qu’un utilisateur de qualité a un coût, mais c’est aussi souvent ce même utilisateur qui apporte la meilleure rentabilité.

Il ne reste plus aux annonceurs qu’à décider de la combinaison la plus profitable en fonction de leur marché. Une tâche plus complexe qu’il n’y paraît et qui nécessite généralement le support d’experts de l’acquisition en ligne.

Notes :

[1] Afin d’analyser ces données sur une base comparable, nous avons uniquement tenu compte des données fournies par Facebook via l’attribution venant du SDK Facebook.

ACTUALITÉS

Article en relation

Quand structurer ses campagnes retail permet de mieux…

En 2026, le retail marketing évolue dans un environnement plus contraint. Les coûts d’acquisition augmentent et les parcours e-commerce se fragmentent entre site...

Publié le 15 janvier 2026

5 stratégies d’acquisition que les retailers ne peuvent…

En 2026, les retailers évoluent dans un environnement où attirer des acheteurs qualifiés, maîtriser les coûts et optimiser la conversion sont des enjeux...

Publié le 5 janvier 2026

Nos 5 outils créas préférés sur TikTok

Avoir de bonnes créas, c’est essentiel. Mais ce qui fait la différence, c’est aussi de savoir où trouver l’inspiration et comment produire plus...

Publié le 10 décembre 2025